〈NISA〉から〈つみたてNISA〉へ切替えたい

〈NISA〉と〈つみたてNISA〉どっちがいいの

自分の投資スタイルではどちらがいいの

このブログでは、投資初心者の方はインデックス投資信託をつみたてNISAを利用して購入することをオススメしています。

つみたてNISAとは非課税制度ですが、一般的にはメリットが多い制度です。実はNISA制度を理解していないと損する可能性があります。

なぜなら、購入する投資商品それぞれに特徴があり、NISA制度にも特徴、注意点があります。

制度を理解せずに運用していると思わぬ損失に繋がる可能性もあります。そこでNISA制度を理解することをオススメします。

500万円増やせました。

平均年収の共働き夫婦ですので、ごく一般的な収入(手取り合計700万)ですが、少しの知識と一歩を踏み出すことができれば誰でも再現できます。

この記事では、NISAおよびつみたてNISAの特徴を理解して、それぞれがどのような投資方法に向いているか説明します。

また、実際行ってわかったNISAからつみたてNISAへ切替方法と、その理由や切替時の注意点を解説します。

この記事を読むと解決する悩み

- 〈NISA〉と〈つみたてNISA〉の特徴がわかる

- 〈NISA〉と〈つみたてNISA〉に適した投資がわかる

- 〈NISA〉から〈つみたてNISA〉への切替方法がわかる

- 切替時の注意点がわかる

結論は、インデックス投資信託を購入するのであれば、つみたてNISAを利用することをオススメします。また、切り替え時は、変更のタイムラグがあるので積立額の調整が必要です。

「これから投資をはじめたい!」というかたは【初心者必見】投資を始める|まとめ記事|失敗しない方法を簡単解説!をチェックしてみてください。投資を始めるための心構えや損しないための知識や流れをまとめました。

NISA制度とは

投資って知らないから怖い 投資って損するの? 投資の仕組みを知りたい 低金利の銀行預金だけでは、お金が増えません。 また、現金を銀行に預けておくと、実は損する可能性があります。 なぜなら ... 続きを見る

NISA制度とは、株式や投資信託における譲渡益や分配金について非課税になる制度です。譲渡益や分配金の説明は次の記事で解説しています。

【超簡単解説】投資 と は? わかり やすく解説 損しない投資がわかる 5のポイント

つみたてNISAがどれだけ得するのかをシミュレートしてみます。継続して、つみたてNISAを利用した場合です。

- 投資期間 20年

- 毎月 ¥3.3万

- 年利 7%

参考:金融庁 URL https://www.fsa.go.jp/policy/nisa2/moneyplan_sim/index.html

利益¥927万円の約20%に課税されますので、約¥185万も得する利用すべき制度です。

NISA制度における〈NISA〉と〈つみたてNISA〉特徴を紹介します。また、制度を利用した時に損するケースについて解説します。

〈NISA〉〈つみたてNISA〉の特徴

NISA制度は、一年間に一人1口座開設できます。普通はしませんが、毎年切り替えることもできます。(事前に申し込みが必要です)〈NISA〉と〈つみたてNISA〉の違いは以下の通りです。

| NISA | つみたてNISA | |

| 口座開設可能数 | 1人1口座 | 1人1口座 |

| 非課税投資枠 | 新規投資額で毎年120万円が上限 | 新規投資額で毎年40万円が上限 |

| 非課税期間 | 最長5年間 | 最長20年間 |

| 投資可能期間 | 2014年~2023年 | 2018年~2037年 |

| ロールオーバー | あり | なし |

大きな違いは利用額と運用期間です。

ほかにはジュニアNISAもありますが、2023年には廃止が決まりました。廃止決定によって引出制限が撤廃され利用しやすい制度となりました。余裕があれば利用すべきだと思います。

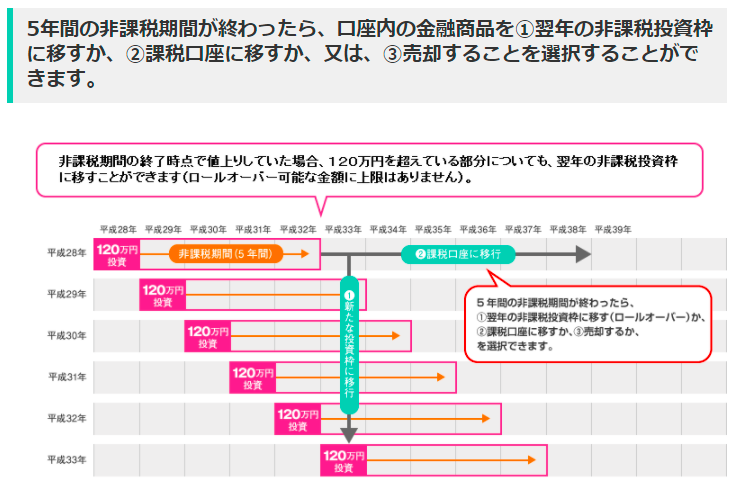

ロールオーバーについて

〈NISA〉と〈つみたてNISA〉の違いの一つとして、ロールオーバーができるかどうかという点があります。ロールオーバーとは、非課税期間が終了した口座を新たな非課税口座に引き継ぐことです。

出典 金融庁 URL https://www.fsa.go.jp/policy/nisa2/about/nisa/point/index.html

ロールオーバーする場合は様々なシチュエーションが考えられます。

- 評価額が損失になっている

- その年に投資する運用資金がないとき

などが考えられます。新たな非課税口座を消費することになりますので、様々なシチュエーションに応じてロールオーバーの判断が必要になるでしょう。

制度改正の動き

〈NISA〉は2023年までと決定されていて、2024年以降は〈新NISA〉が開始されます。2階建てになり積み立てが必須になる見込みのようです。仕組みについては以下の記事で紹介しています。

-

-

新NISAってどうなの?

資産運用の影響を考えてみた

新NISA つみたてNISA どっちがよいかもシミュレート新NISAってどうなの?資産運用の影響を考えてみた 新NISA つみたてNISA どっちがよいかもシミュレート結果公開

続きを見る

まだ詳細は決定されていませんが、2023年までに運用した〈NISA〉口座も〈新NISA〉へロールオーバーできる予定のようです。

注意点

ここからはNISA制度の注意点を解説します。

商品が限定される

制度をうまく利用するためにあらかじめ金融庁が運用できる商品を限定しています。商品の種類は、NISA > つみたてNISA です。自分が利用したい商品があるのか事前に確認しましょう。

インデックス投資信託はどちらでも購入可能です。

特定口座との損益通算ができない

NISA制度で損失が出た場合は、他の口座と利益の相殺ができません。次の記事で図解ありで詳しく説明しています。

-

-

【図解あり】投資の税金って?利益がでたら確定申告が不要? 完全理解 投資に関する9つのポイント

投資って税金がかかるの? 投資の税金ってどれだけ必要? 税金について手続きは必要? サラリーマンのかたは、税金に関しては、すべて会社におまかせしていると思います。 投資をはじめるのに、投資に関わる税金 ...

続きを見る

非課税口座の再利用はできない

NISA制度の口座内は一度購入すると、利用額は消費されます。また、売却によって復活することはありません。

たとえば、

NISA口座を利用の場合

- ¥120万購入

- ¥60万分売却

- その年は上限¥120万は利用済みとなり追加購入できない

損失の繰越はできない

特定口座では年をまたいで損失を繰越して利益を相殺して、税金を抑えることができます。しかし、NISA口座では年をまたいでの損失の繰越ができません。

非課税期間終了の損失について

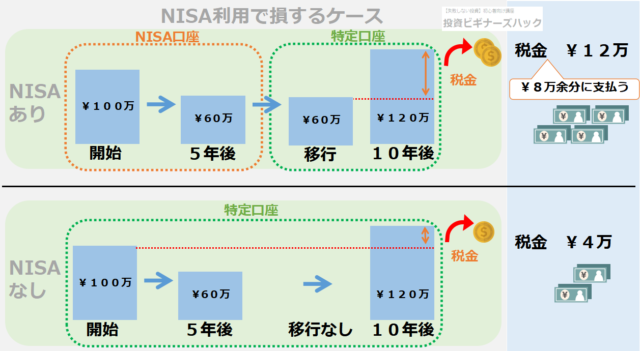

制度を利用したが故に損してしまうケースもあります。

NISA口座を利用していた場合、制度終了後に特定口座へ移行されます。特定口座では、移行時点の評価額からの利益について課税されます。

つまり、非課税口座を利用したことが原因で余分な税金を払ってしまう可能性があります。

上記の例では口座移行時に¥60万となり、10年後売却時に¥120万になったとします。

その際、利益が¥60万とみなされ約¥12万税金を納めないといけません。

もし特定口座のみで運用していたら税金が¥4万で済むところでしたので、¥8万も余分に税金を納めることになります。

以上のことから非課税制度は自分の投資スキルにあった高い確率で利益が出る投資手法で利用することが重要になります。

NISA から つみたてNISA 切替について

ここからは〈NISA〉と〈つみたてNISA〉がどのような投資に向いているか解説します。また、実際に行って分かった切替について紹介します。

投資手法に合った制度へ切替える

それぞれのNISA制度の特徴において大きな違いは次の通りです。

| NISA | つみたてNISA | |

| 非課税投資枠 | 新規投資額で毎年120万円が上限 | 新規投資額で毎年40万円が上限 |

| 非課税期間 | 最長5年間 | 最長20年間 |

| ロールオーバー | あり | なし |

これらを踏まえてそれぞれの制度の特徴に適した条件を考察します。

NISAに向いている条件

NISA制度の特徴は

- 上限金額が大きい

- 非課税期間が短い

ですので、以下のような条件の場合に利用すべきと考えます。

- 中期運用の投資「株式・アクティブ運用を含む投資信託」を運用したい

- 短期で利益を最大化したい

- 資金が潤沢にある方

などが挙げられます。

つみたてNISAに向いている条件

つみたてNISA制度の特徴は

- 非課税期間が長い

- ロールオーバーがない

ですので、以下のような条件の場合に利用すべきと考えます。

- 長期運用の投資「インデックス投資信託」を運用したい

- 長期で利益を得ることが許容できる

- ロールオーバーの判断が面倒くさいと感じる

などが挙げられます。

ロールオーバーは活用すれば良い機能だと思います。後述しますが、運用はシンプルであることが大切だと考えています。ロールオーバーはあえてないほうが色々悩むことが少なくメリットと感じています。

インデックス投資信託のシミュレート比較

ここで〈NISA〉および〈つみたてNISA〉で運用シミュレートしてみます。1口座あたりにどれだけ得するかを単純に比較します。

NISA | つみたてNISA

- 運用期間 5年 | 20年

- 投資額 ¥120万| ¥40万

- 利率 一律7%

| NISA | つみたてNISA | |

| 運用結果 | ¥168万 | ¥154万 |

| 利益 | ¥48万 | ¥114万 |

| 非課税額(得する金額) | ¥9.6万 | ¥22.8万 |

※初年に一括投資で年利計算

時間はかかりますが、複利の恩恵を受けて〈つみたてNISA〉のほうがシミュレート上は有利な結果となりました。

つみたてNISAへ切替えた理由

実際に私は〈NISA〉から〈つみたてNISA〉へ切り替えました。理由は以下の通りです。

- インデックス投資をメインで運用

- 投資を継続するために、運用はシンプルに

それでは一つずつ解説します。

インデックス投資をメインで運用

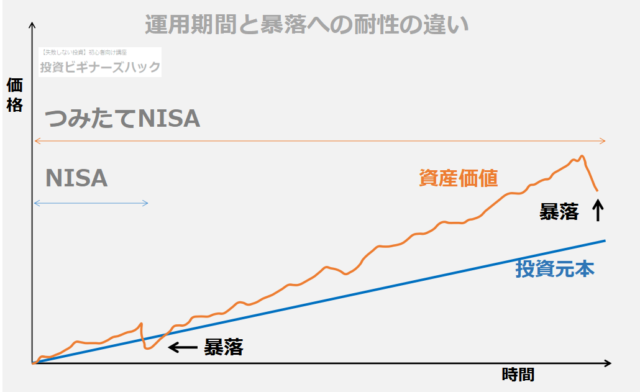

インデックス投資の特徴のひとつとして、利益がでるのに時間が掛かることが挙げられます。

たとえばNISA口座終了間際で暴落が起きた場合、インデックス投資はあまり利益が出ていないことが予想されます。NISA口座で損失という事態になってしまいます。

つみたてNISAは運用期間が20年ありますので、非課税期間が終了する直前に暴落にあったとしても、資産が成長していることが予想されますので、損失が出る可能性がNISAよりも低いです。

過去の日経平均の暴落率は以下の通りでした。

- 2008年 リーマンショック:約50%

- 2020年 コロナショック :約30%

もちろん将来どのような暴落があるかわかりません。しかし、過去の暴落程度であれば、つみたてNISAでは上記シミュレートの結果で¥40万⇒¥154万です。半分になったとしても¥70万なので利益は確保できることがわかります。

投資を継続するために、運用はシンプルに

NISA枠ではロールオーバーするかしないかの選択や2023年からは2階建ての制度も開始されます。運用が複雑になり様々な判断をしないといけません。サラリーマン投資家の場合、手間が掛からないことが大切です。

1年区切りで見た場合、〈NISA〉を使ったほうが利益が恩恵を受ける年もあるでしょう。しかし、インデックス投資は長期運用前提ですので、非課税期間の長い〈つみたてNISA〉が長期的に投資を続けることができて利益の最大化に繋がると信じています。

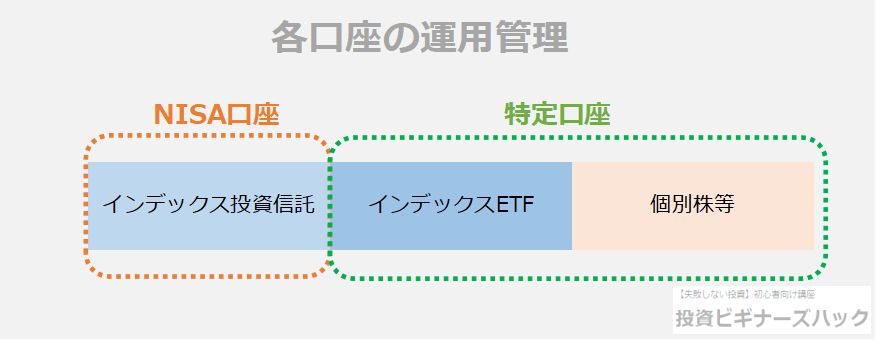

私の現在の運用は、インデックス投資および個別株を運用しています。各口座では以下の運用商品を購入しています。

インデックス投資では、投資信託とETFを購入しています。ETFとは投資信託が個別株のような特徴を持った商品です。

- 非課税制度=インデックス投資信託

- 特定口座=インデックスETFおよび個別株

というふうに理解しており運用管理もシンプルになります。

切替時の手順

それでは私が実際行った〈NISA〉から〈つみたてNISA〉への切替手順を解説していきます。

インターネット上から申し込み、書類を記入して提出します。

掛かった時間は 1月上旬に申込みを開始して、3月に積立開始されました。

切替の流れ

- ネット口座から申込

- 書類到着 & 提出

- 積立設定

- 積立開始

となります。

切替時の注意点

切り替えた初年度は毎月の積立額が一定にならない可能性があります。切替手続きにタイムラグが生じますので、私の場合10ヶ月間で¥40万を積み立てる設定になりました。

12ヶ月ですと毎月¥3、3万になりますが、10ヶ月ですので、毎月¥4万となりますので注意点が必要です。

まとめ

NISA制度は有利な制度です。いつでも口座内の商品は売却できますので利用しない手はないですね。

- NISAは非課税期間終了時は、プラス評価で終了することが重要

- 〈NISA〉と〈つみたてNISA〉は非課税期間と運用金額が異なる

- 〈NISA〉は株式やアクティブ運用を含む投資信託 が向いている

- 〈つみたてNISA〉はインデックス投資信託 が向いている

必要があれば、ご自分の運用に合ったNISA制度へ切り替えましょう。

切り替え時のポイント

- 切替は証券口座から申込み、数週間必要

- タイムラグがあるので積立金額を調整する必要あり

NISA口座を利用して、効率よく資産を形成しましょう。NISA口座を解説するにもまずは証券口座の開設が必要です。

私も開設していますが、証券口座開設数No.1のSBI証券をお勧めします。

>> 【開設無料】公式サイト

それでは、よいマネーライフを。