インデックス投資の売却方法とは?

4%ルールってなに?

ひとによって出口戦略は変わる?

実はインデックス投資を売却する場合には、戦略が必要です。

なぜなら無計画に売却していくと、資産がなくなってしまうからです。

500万円増やせました。

平均年収の共働き夫婦ですので、ごく一般的な収入(手取り合計700万)ですが、少しの知識と一歩を踏み出すことができれば誰でも再現できます。

この記事では、投資資産を売却する時の4%ルール や 個人に合った売却方法について解説します。

この記事を読むと解決する悩み

- 投資資産を計画的に売却する方法がわかる

- 4%ルールがわかる

- 自分にとって適切な売却方法がわかる

- 売却に便利なサービスがわかる

結論は、ルールをあらかじめ決めて売却することで資産を減らすことなく長期運用することができます。

それでは解説していきます。

投資の運用~売却までやることをまとめた記事を作成しました。ポートフォリオを設定するのに大切なリスク許容度の考え方やリバランス方法、出口戦略では資産を減らさず売却する方法を知りたい方は【超初心者向け】年間500万円増!平均年収サラリーマンが実践する 投資の運用方法【まとめ記事】をチェックしてください。

投資の出口戦略とは

出口戦略とは、インデックス投資で積み立てた資産をいかに売却するかを計画することです。

インデックス投資は、収入がある時期には積み立て、収入が足りなくなれば取り崩し売却していくことになります。

その際に、ルール従って売却すれば将来にわたって安心して取り崩すことができます。

できるだけ積み上げた資産を効率よく売却していくために、4%ルールと呼ばれる売却方法があります。

ルール解説の前に、暴落時の対処方法を考慮しておきます。

4%ルール前提知識 暴落をシミュレートして売却に備える

コロナショックやリーマンショックなどの暴落時には、株価が半分近く値下がりしてしまいます。

年金生活中に暴落した資産から取り崩すことは、かなりのストレスだと思います。

下の図は実際のコロナショックによる暴落による株価の推移です。

参考:MSN マネー 株式チャート比較

コロナショックは2020年2月に株価が急落し、2020年11月には元の水準に戻りました。約9ヶ月間で戻りました。

暴落から元の水準に戻るまで一定期間必要ですので、現金で生活防衛金を確保するのがオススメです。

出口戦略の最適解! 4%ルールとは

人生100年時代とも言われ、平均寿命も長くなっています。そんな中、65歳で定年を迎えても、20~30年のあいだ生活する必要があります。

長期間、安心して資産を売却していくために、資産額の4%分を毎年取り崩していくというのが4%ルールです。

一度に全て売却してしまうと、お金に働いてもらうことが出来ません。使わないお金は働いてもらって、増やしながら取り崩すという考えになります。

次に有名著書や研究データがありますので紹介します。

4%ルール適用 有名著書「ウォール街のランダムウォーカー」のすすめ

アメリカの経済学者でもあり、「ウォール街のランダムウォーカー」の筆者であるバートン・マルキール氏は4%ルールに従って売却していくことを推奨しています。

具体的な取り崩し方法として、売却時はじめの資産額の4%を固定額として、毎年取り崩していく方法です。また、毎年その額にインフレ分2%を追加して取り崩す方法を提案しています。

提案方法をシミュレートした結果は次の通りです。

| 金融資産 | 1年目 取り崩し額 | 2年目 取り崩し額 | 3年目 取り崩し額 |

| 2500万円 | 100万円 | 102万円 | 104万円 |

| 5000万円 | 200万円 | 204万円 | 208万円 |

| 7500万円 | 300万円 | 306万円 | 312万円 |

この4%という数字は期待リターンからインフレ分を差し引いた値となっていて、理論的には資産がなくなることはありません。

株式と債券の平均的な利回りは次の通りです。

- 株式 7.5~8%

- 債券 4~5%

株式と債券が50:50の場合の期待リターン6%となります。

ここで取り崩し率を6%として売却してしまうと、インフレ分も取り崩すので投資元本は減っていきます。また、長期的にインフレが2%で進行することを想定すると、6ー2=4 となります。

資産が成長する一部(インフレ部分)を取り崩さずに運用を続けると、理論上資産は減らないことになります。

ちなみにこの考えはFIREにも通じていて、4%額=1年分の生活費となった時点で理論的にはFIREできます。

FIREについては次の記事で解説しています。家族版でシミュレートしていますので、気になる方はチェックしてみてください。

【データ掲載】経済的自由とは 投資によってFIRE達成可能!?家族持ち版シミュレートあり

4%ルール シミュレート調査結果 トリニティスタディの研究結果

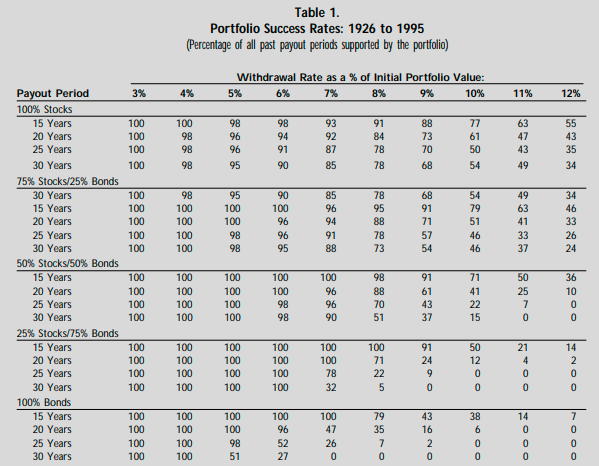

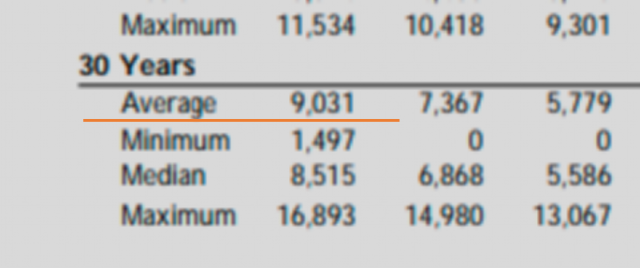

上記の4%ルールを数値化している研究結果があります。アメリカのトリニティ大学の研究者が資産の取り崩しについて研究したものです。

資産を一定率で引き出し続けた時に資産が残る確率をまとめています。

Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable

by Philip L. Cooley, Carl M. Hubbard and Daniel T. Walz

URL https://www.aaii.com/files/pdf/6794_retirement-savings-choosing-a-withdrawal-rate-that-is-sustainable.pdf

Stocksとは株式、Bondsとは債券です。

これには世界恐慌を含む、市場が暴落したシナリオも含まれており、それでも資産が残る確率が非常に高いことが分かった点です。

【株式100%】で毎年4%を取り崩す場合、30年後でも98%の確率で資産が残っています。

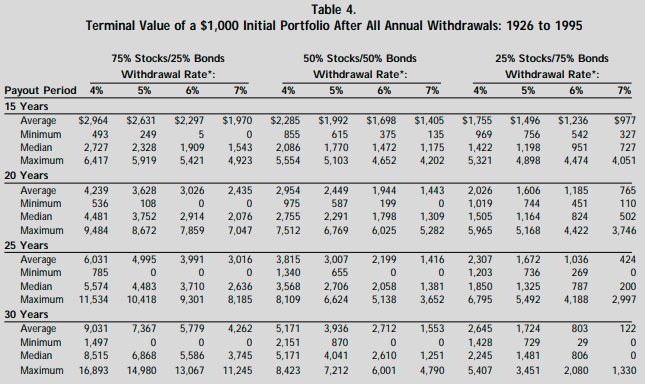

次の報告では、運用した資産がいくらになったのかも示しています。

Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable

by Philip L. Cooley, Carl M. Hubbard and Daniel T. Walz

URL https://www.aaii.com/files/pdf/6794_retirement-savings-choosing-a-withdrawal-rate-that-is-sustainable.pdf

【75%株式:25%債券】で4%取り崩しながら30年運用した場合、取り崩し開始には $1000 だった資産が、平均で $9031 に増加しています。

取り崩しながら増資しなくても増える可能性が高いことがわかります。

適切に取り崩すことができれば、かなり確率で資産が減ることはなく、逆に増えることがわかります。

ライフプランに適した出口戦略の選び方

それでは次に4%ルール以外のライフプランに適した出口戦略を考えてみます。

ここまでは、退職後の生活をイメージした出口戦略でした。4%ルールは万人にオススメできる売却戦略です。

ライフサイクルには住宅資金や教育資金など一時的に大きな支出が必要になることもあります。そういった場合にどのように売却すればよいか考えてみます。

老後、教育、住宅資金・・など 各ライフイベントの必要額一覧、運用商品の選び方、便利な制度の組み合わせかたを知りたい方は【初心者向け】目的別の投資商品と運用方法を解説|まとめ|実績ありをチェックしてください。投資を上手に活用して効率的にライフイベント資金を準備する方法をまとめました。

ライフイベントのタイミングで売却する 〈目的に沿った投資の場合〉

教育資金や住宅資金を投資で準備している場合は、そのライフイベントタイミングで売却します。このパターンで迷うことはありません。

投資金額全体の場合もあるでしょうし、投資資産の一部を教育資金用にあてようとしている場合もあるでしょう。

必要なときに必要な分だけ売却する 〈割り切れる人向け〉

シンプルですが必要なときに必要な分だけ取り崩せばよいという方法がオススメです。現金で準備する方法だと、働かないお金が増えることになるからです。

実際に大きな支出が必要になった場合に、資産を売却します。必要なタイミングで暴落が来ても、気にせず資産を売却します。

株価が下がった資産を売却するのは気が引けますが、かまわず売却します。そのため、暴落が来ても仕方ないと割り切る必要があります。

必要時期に向けて現金比率を高くする 〈安定志向の人向け〉

暴落した資産からは取り崩せないし、必要な資金はローンは嫌という場合は、計画的に現金を確保する必要があります。投資だけでは暴落のリスクがあり必要時期に暴落してしまうと取り崩しするのに強いメンタルが必要だからです。

アセットアロケーションの 投資資金:現金資金 の比率を必要時期に向けて高くしていきます。

アセットアロケーションやポートフォリオの考え方は次の記事で解説しています。

【簡単解説】投資のポートフォリオの組み方は?チェックリストで自分に最適なポートフォリオを組む

お金に働いてもらいたいという方は 目標ポートフォリオのまま運用を継続するし、安定志向の方は、ポートフォリオの現金比率を高くしていくことになります。

【4%ルールで利用!】 自動売却サービスを活用する

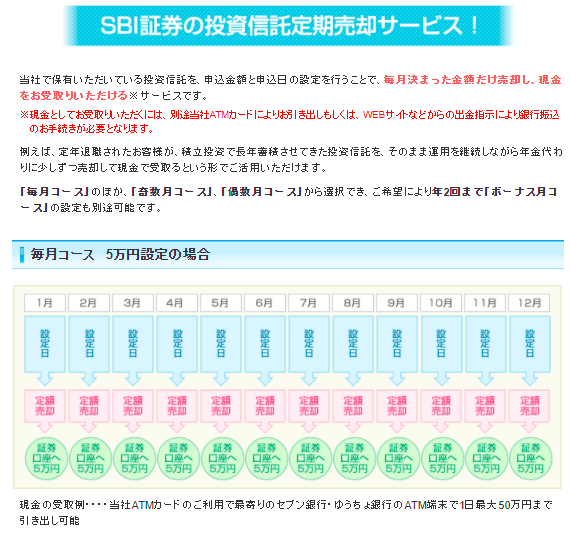

最後に4%ルールを実行するのに最適な自動売却サービスを紹介します。

参考 SBI証券 URL https://www.sbisec.co.jp/ETGate/WPLETmgR001Control?burl=search_fund&cat1=fund&dir=info&file=fund_info120316.html

投資信託を自動で売却してくれるサービスとなります。設定すれば毎月一定額売却してくれて、銀行口座に送金してくれるサービスです。

手間と売却による迷いもコストカットできます。

定額積立も自動で積立てることができるサービスでよく知られていますが、売却まで自動サービスしてくれているのは素晴らしいです。

SBI証券で始めよう!

開催中のデビューキャンペーンと常設プログラムの合計で、

最大1,160,000円GET!

上記金額を獲得できる対象期間:2023/7/5 ~ 7/31

まとめ 売却時にはあらかじめ戦略を立てて資産を減らさない

今回は計画的に売却することで資産を維持継続できる方法を中心に解説しました。

ポイント

- 退職後は4%ルールで売却し、資産を長持ちさせる

- 大きな出費には、自分にあった売却方法を選択する

- 売却には自動売却サービスを上手に利用する

計画的に売却することで、資産が目減りすることなく生活できる可能性もあります。老後に生活資金がなくなることほど恐ろしく不安なことはありません。

売却に関する知識で、楽しく豊かにライフイベントを乗り越えていきましょう。

それでは。よいマネーライフを。